No.3 修繕積立金の運用

マンションの管理組合が保有する管理費や修繕積立金は、共用部分の維持管理のための貴重な資金です。このうち修繕積立金は、将来の大規模修繕等のための資金として計画的に積み立てられているものであり、適切に管理することが必要です。

今回は、この修繕積立金の運用について、その方法と私が考える運用の考え方・留意点をお伝えします。

【ご注意】

|

1 マンションの修繕積立金の運用状況

少しデータは古いですが、マンション管理適正化指針(H13.8)では、修繕積立金の残額は平均約7,600万円とされています。こうした高額な資金を全国の管理組合はどのように運用しているのか、その修繕積立金の運用実態を平成25年マンション総合調査(国土交通省)で見てみましょう。

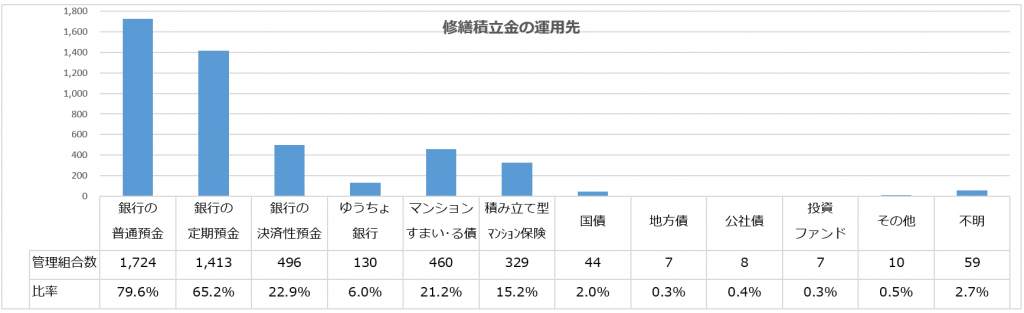

下図は、総合調査の結果をグラフ化したものです。

図1 修繕積立金の運用先(平成25年度マンション総合調査(国土交通省)より作成)

普通預金の他に、定期預金、決済性預金、マンションすまい・る債、積立て型マンション保険の順に活用されていることが分かります。

2 各金融商品の概要

修繕積立金の運用先として活用されているこれらの金融商品のうち、主なものの概要や特徴は以下のとおりです。

(1) 定期預金

【主な特徴】

- 満期までの引き出しが原則不可のため、利率が普通預金より高くなってます。

- 大口定期預金(預入単位1,000万円以上)の活用が想定されますが、金利が金融機関と預金者の相対により決まり、中途解約は金利が低くなります。

【取扱い機関】:銀行、信用金庫、信用組合、労働金庫等

【発行時期・頻度】:随時可能

【預入期間】:1ヶ月以上、10年以内が一般的

【預入金額】:1円以上、1円単位(スーパー定期)、1,000万円以上、1円単位(大口定期)

【中途解約】:可能だが、中途解約利率(預入当初より低率)が適用される

【金利・利率(税引き前)】:固定金利。利率 例)0.12%(10年)

【税金】:利子所得に対して20.315%の源泉分離課税

【元本保証】:有

【ペイオフ(破綻)対策】

- 預金保険制度により、金融機関破綻時には、預金者一人当たり元本1,000万円までと破綻日までの利息等が保護されます。

ペイオフ対策預金保険制度に加盟している金融機関が破綻した場合、1金融機関1預金者について元本1,000万円までと、その利息等が保護されるのがペイオフ。逆に言うと、そこまでしか保護されないため、それに対する対策を検討する必要がある。 |

(2) 銀行の決済性預金

【主な特徴】

- 「決済性預金」とは次の3要素を満たす預金です。

① 利息が付かないこと(無利息)

② いつでも払い戻し請求できる(要求払い)

③ 振込みなどの決済サービスに使うことができる

- 利息は付かないのですが、金融機関が破たんした場合でも預金が全額保護される、というのが大きな特徴です。

【取扱い機関】:銀行、信用金庫、信用組合、労働金庫等

【発行時期・頻度】:随時可能

【預入期間】:無期限

【預入金額】:1円以上、上限なし

【中途解約】:随時可能

【金利・利率(税引き後)】:0%

【税金】:-

【元本保証】:有

【ペイオフ(破綻)対策】

- 【主な特徴】で記載したとおり、決済性預金は金融機関が破たんしても元本が全額保護され、ペイオフ対策には有効です。

(3) マンションすまい・る債

【主な特徴】

- 「マンションすまい・る債」は、修繕積立金の計画的な積立てや適切な管理のために、住宅金融支援機構が国の認可を受けて発行している債券です。

- この債権は、「利付10年債」と言われるもので、満期となる10年目まで毎年、定期的に利息が支払われ、満期が来ると元本が返済される証券です。

- 応募できるのは分譲マンションで、次の要件が定められています。

〈応募できる要件〉

① 住宅金融支援機構の融資を受け、共用部分の修繕工事を行う予定であるマンション(結果的に、機構の融資を受けずに工事を行うこととなっても違約金は発生しない。)

② 管理規約が定められていること

③ 長期修繕計画の計画期間が20年以上(作成時点から)であること

④ 反社会的勢力と関係がないこと

〈積立て組合への特典〉

① マンション共用部分リフォーム融資の金利を引き下げ。

② マンション共用部分リフォーム融資の保証料を2割程度割引。((公財)マンション管理センターへ保証委託する場合)

③ その他、情報誌、セミナー参加、メールマガジン、電話相談の特典あり。

【取扱い機関】:住宅金融支援機構

【発行時期・頻度】:年1回募集(H27は4~9月)、募集口数上限あり

【預入期間】:満期10年

【預入金額】:1口50万円(最大で修繕積立金の年間徴収額まで)、積立回数10回まで

【中途解約】:初回債権発行日から1年以上経過すれば可能。手数料不要

【金利・利率(税引き前)】:年平均利率は年々アップ。(H27 満期時年平均利率0.313%)

【税金】:利子所得に対して20.315%の源泉分離課税

【元本保証】:有

【ペイオフ(破綻)対策】

- 債権には政府保証は付されておらず、また、預金保険制度の対象外ですが、機構が発行している他の一般担保債券とともに、機構の総資産の一部から優先的に弁済される保全措置が講じられています。

(4) 積立て型マンション保険

【主な特徴】

- 火災保険であるマンションの総合保険で積み立て型の商品です。特徴は次のとおりです。

① 満期時に、契約金額の一定割合が「満期返戻金」として支払われる。(修繕積立金の運用および定期修繕費用に充当可能)

② 保険期間は、3~5年程度で自由に設定可能。

③ 保険期間中はキャッシングサービス(契約者貸付制度)が利用できる。(臨時修繕費用に充当可能)

④ 「満期返戻金」と「契約者配当金」には、原則として非課税。

⑤ 元本(積立保険料部分)は原則として満期まで補償される。ただし、満期返戻金の予定利率が下回る場合もあるので、資金計画に見込む際には注意が必要。

⑥ 1回の事故で建物の契約金額の全額を保険金として受け取った場合には、契約は終了し、「満期返戻金」および「契約者配当金」は支払われない。

【取扱い機関】:損害保険会社

【申込時期・頻度】:随時可能

【保険期間】:3~5年程度

【積立て金額】:共用部分の損害保険料による

【中途解約】:可能。ただし、解約返戻金は満期返礼金に対して少なくなる。また、解約すると共用部分が無保険状態になるおそれあり

【金利・利率】:積立期間により予定利率が設定されている。

【税金】:-

【元本保証】:無。満期返戻金の予定利率が下回る場合あり。

【ペイオフ(破綻)対策】

- 損害保険契約者保護機構が保険金、返戻金等の8割を補償する。

(5) 国債

【主な特徴】

- 統計調査ではあまり活用されていない印象ですが、意外とお勧めしたいのが国債です。

- 「新型窓口販売国債」として、マンション管理組合でも購入可能なものが発行されています。

- 国債は国が元本と利息の支払いを約束するものであり、信用度が非常に高い商品です。

【取扱い機関】:証券会社、銀行等

【発行時期・頻度】:毎月発行

【預入期間】:満期2年、5年、10年

【預入金額】:最低5万円から5万円単位。1申し込み当たりの上限は1億円

【中途解約】:その時の市場価格に影響を受けるため、元本割れのリスクもあるが可能

【金利・利率(税引き前)】:固定金利 利率 毎月設定 例)0.4%(10年)

【税金】:利子所得に対して20.315%の源泉分離課税

【元本保証】:有

【ペイオフ(破綻)対策】:-

3 運用の想定シミュレーション

- 預入金額を5千万円と1億円で10年後の利息をシミュレーションした場合、下表のようになります。(単利で計算)

※この表はあくまでも金額のイメージを持っていただくために算定した想定のシミュレーションです。

| 預入金額 | 預入期間 | 金利(税引き前) | 満期時の利息額(税引き後) |

| 50,000千円 | 10年 | 0.12% | 約48万円 |

| 0.313% | 約125万円 | ||

| 0.4% | 約160万円 | ||

| 100,000千円 (1億円) |

10年 | 0.12% | 約96万円 |

| 0.313% | 約250万円 | ||

| 0.4% | 約320万円 |

4 修繕積立金の運用に対する考え方・留意点

上に示したように、運用商品には様々なものがあり、それぞれの特徴がありますが、マンションの修繕積立金の運用としては、次の考え方に基づき行うことが必要と思われます。

(1) 運用における基本的なスタンス

言うまでもなく、修繕積立金は組合員から集めた大切な管理組合の資産です。ですから、運用によって減損するようなことは極力避けねばなりません。ハイリスクの金融商品は避け、元本保証のものを選択することが原則となります。

(2) ペイオフ対策

マンションの戸数などにもよりますが、修繕積立金の累積額は非常に高額となります。そのため、ペイオフ対策も検討する必要があります。

ペイオフだけを考慮するならば決済性預金に預ければよいのですが、利息が付かないため、資金を増やすという点では意味がありません。ペイオフ対策も備え、資産運用も可能な金融商品を選定することが重要です。

(3) 突発的な事態への備え

突発的な修繕等に備え、中途解約できることも、金融商品選択のポイントです。ただし、中途解約にデメリットが付随するものもあるため、注意が必要です。

(4) 運用開始時期、満期時点の見極め

修繕積立金を取り崩す必要のある、長期修繕計画における大規模修繕工事等の時期に合わせて、運用期間を設定することも重要なポイントの一つです。

長期修繕計画において、後何年で規模の大きな修繕工事が予定されているかを確認し、それらの工事のどのタイミングで満期を迎える運用をするかを設定する必要があります。

(5) 運用のルール化

標準管理規約48条8号では「修繕積立金の保管及び運用方法」は総会の議決事項とされています。標準管理規約に準拠した規約であれば、この規定に基づき、総会決議に基づき運用方法を決定することとなりす。

しかし、修繕積立金の運用は年度をまたがることが想定され、一般的には各理事の任期よりも長く運用を継続することとなります。このため、理事の交代があっても一貫した運用方法が可能なように、管理規約や細則において修繕積立金の運用に関する規定を定めておくことが望ましいと思います。

具体的には「修繕積立金運用細則」を定め、活用する金融商品や運用期間、理事会の判断で運用できる範囲、組合員への周知方法などを定めておくとよいでしょう。

5 修繕積立金の運用実施までの進め方

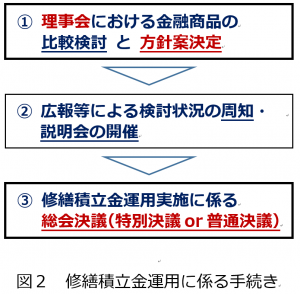

修繕積立金の運用に係る管理組合としての手続きは下のフロー図のようになります。

①まず、理事会において、各金融商品の特徴の把握・理解、「運用」の考え方の共通認識を持つことが必要になります。その上で理事会としての方針案を決定することとなります。

②「運用」と聞くと、株式投資のようなことを連想され、強く反対される組合員の方もいらっしゃるかもしれません。どのような「運用」を考えているのかきちんと組合員の方々に理解していただくことが重要だと思います。そのためには、広報等を活用した周知や、場合によっては説明会や勉強会等を開催することもよいと思います。

③4(5)で記載したように、標準管理規約では「修繕積立金の運用方法」は総会の議決事項とされています。議案の作成においては、次年度以降の継続的な運用まで決議するのか、単発の運用について決議するのか、などの方針が重要となります。

※ 規約の変更を伴う場合は特別決議、それ以外は普通決議となります。

なお、各金融商品には、キャンペーン期間や募集期間などが特定されているものがあります。それらの申し込みのタイミングを逃さないように上記意思決定の手続きを進めることも、この取り組みを進める上でのポイントとなります。

***********************************************

終わりに

冒頭に記載しましたように、管理組合が保有する修繕積立金は非常に大きな資産です。これを適切に運用できれば、小修繕は賄えてしまえるほどの利益を上げられる可能性もあります。リスクの少ない堅実な方法での運用は可能と思われますので、理事会でよく検討され、取り組まれることをお勧めします。